其他

這幾年在公司不同產業打滾,一直都沒機會寫像樣性質的東西出來,其實如果在十八招裡面當中單單靠師父的每日一問或是二問的招數,大概一年下來就可以累積很多相關知識了,這是題外話,開始言歸正傳。

這禮拜老闆邀請我去聽老闆分享的議題:週轉金與信用評等概念

這部分我本來就有興趣,專注聽整天收穫滿滿...這牽扯到企業營運上的困境,尤其是創業或是工作室的必須要面對的部分,聽完一輪比外面上課實在多了。

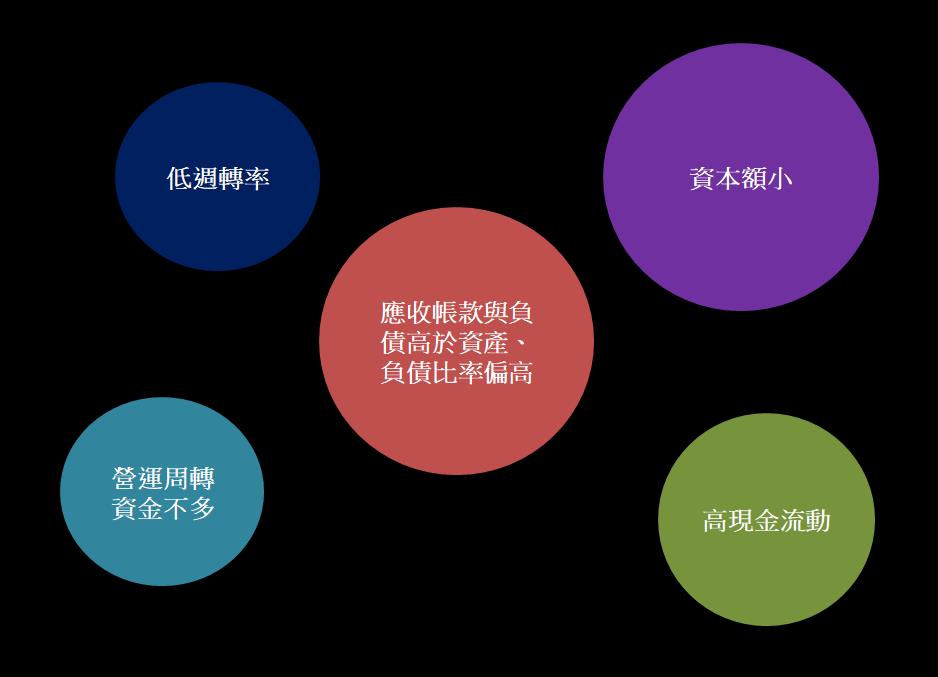

中小企業最常遇到的問題是:融資困難、周轉不容易,而且是世界各國中小微企業排名第一的經營難題

一開場就切入重點了!

請問A公司每月營業額100萬,付款條件為月結3個月票,請問營運初期週轉金需要多少?

我在台下是回300W...

正確答案是400-500w...

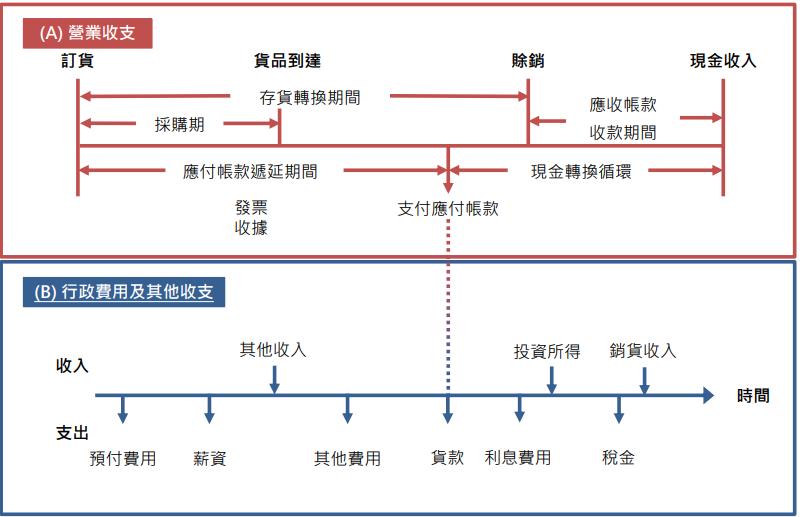

因為初期你都是在燒錢,而且你還要支付員工薪資,另外往往有應收的時候,不代表是真的有現金收入唷,可能是N天或是N個月後才支付,而不是當下支付的...若沒有專業的財務規劃,一但營運資金周轉不靈,可能導致生產停擺,薪水拖延支付的困境。

再來下圖的部分很明顯

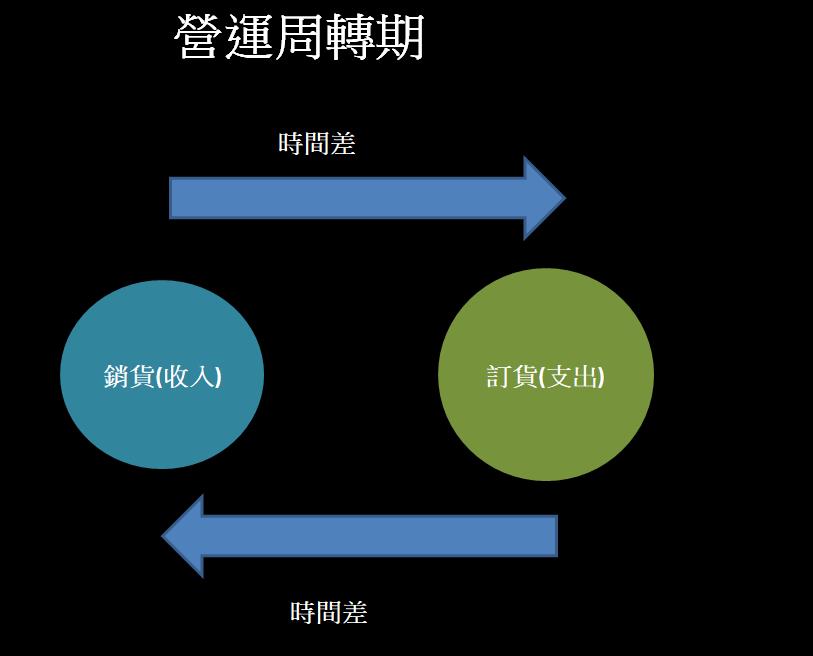

舉例來說,你賣東西,不見得當天會收的到錢,例如筆者報名課程,會在期限以內轉帳給對方,所以還是會時間期限內付錢,而且不是有些模式,有人就沒信用卡,是怎麼線上刷卡勒,同時你還有要支付廠商和設備以及人員薪資,大家都想收錢快,付錢慢啊...那你會想到說去請財務,很抱歉,初期階段公司或是工作室那有錢請財務或會計,你都想省錢了...更何況初期的時候都在燒錢,訂單又少的可憐...

我知道有些高手自己成立專屬一人公司之後這些之後,將不少東西委外處理,包含會計做帳也是委外,帳務委外幾千塊服務費,最少是兩千塊,但是一百萬以下其實不用自己成立公司,這還不包含投資收入唷。

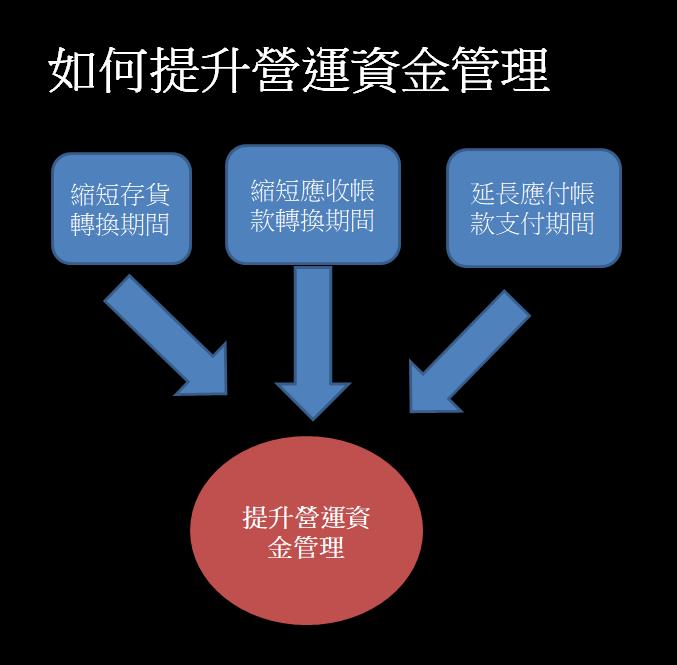

如何提升營運資金管理

縮短存貨轉換期間:這個意思是當公司有了存貨之後至銷售所經歷天數,天數越少,存貨的變現也就越快,有一個名詞叫做存貨周轉天數,天數越短,流動資金效率越好。

縮短存貨轉換期間:這個意思是當公司有了存貨之後至銷售所經歷天數,天數越少,存貨的變現也就越快,有一個名詞叫做存貨周轉天數,天數越短,流動資金效率越好。

舉個例子好了:甲公司2018年銷售成本為100萬元,期初存貨20萬元,期末存貨30萬元,公司的存貨周轉率為

存貨周轉率 = 100 / (20 + 30) / 2 = 4(次)

存貨周轉天數 = 360 / 4 = 90 (天)

公式:貨周轉天數=360/存貨周轉次數 = 360/(銷售成本/存貨平均金額)=360/[銷售成本/【(存貨年初金額+存貨年末金額)/2】]

白話一點就是存貨天數升高,代表銷售能力衰退,相反天數減少,代表銷售能力上升。

縮短應收帳款轉換期間:簡單來說應收帳款收現天數,代表收款能力或業績上升,應收帳款收現天數上升,代表收款能力或業績下滑。

何謂應收帳款:簡單來說賣了商品之後,還沒收到的款項。

其實這邊老闆有講到一個我覺得挺有意思的年利率概念,舉例來說

假設甲公司在十天內付款就有2%折扣,最晚只能讓客戶三十天付款,千萬別小看2%,如果以年利率來算是37.24%相當驚人

怎麼算呢? 2/98*365/(30-10) = 0.3724....

所謂藍字/黑字倒閉,指的是企業生意興隆,但因現 金流量不足,導致㇐時周轉不靈而面臨倒閉。這比㇐ 般在財務報表上已出現虧損的赤字倒閉,更加難提防!

如何避免藍字/黑字倒閉

- 縮短應收帳款天數(例如客戶若付現可享優惠)

- 注意下游客戶債信,對有所疑慮的客戶降低出貨量,如果情況許可,儘量改收現金

- 預先準備取得「營運週轉金」申貸管道(平常就要有申貸借錢管道,而不是等到要用錢,才申貸的...不然做錯誤決策,陣亡率相當高)

再來市面上的公司,小微企業與中小企業、大型企業三個區分對財務與融資的做法會有以下

小微企業的方式:自有資金

- 投入資金可支應達成營運目標

- 建立財務制度,打造信用基礎

- 善用輔導資源,累積理財資訊

但是現實的狀況比較慘是很多小公司請不起會計或是財務,甚至連損益表或是資產負債表都不見得有...初期很多對財務沒概念而陷入危機。

中小企業方式:銀行融資

- 增加往來銀行,擴大融資需求

- 確實掌握各種理財資訊

- 實施八大巡迴以內控制度

發展至這階段很多都已經跟銀行打好關係了,也有合適的相當融資管道,也已經有會計相關人員在處理。

大型企業方式:金融市場融資

- 注重營業外之財務收益

- 注意⾧、短程理財規劃

- 維持堅強且固定的董監事陣容建立專業經理團隊

這邊領域專家其實有補充一個,大企業的CFO它們其實有業績的,像財務長他們都會懂得金融投資這一塊,幫助公司有業外的額外收益,也有專屬的團隊在做這件事情。

金融機構授信的五個原則

個人因素(People)

還款意願:調查個人背景、教育程度、社會 經驗、同業評價,甚至是個性品格等面向, 判斷其還款意願與誠意。

款項用途:透過財務資訊、技術開發能力、 本業從事年資等各項專業資歷的數據資料分析或實地訪查,了解申貸人的企業管理能力, 進而判斷申貸款項是否能被妥善運用,發揮效能。

紀錄查核:查明申貸人過去的信用狀況,是否有延滯或退票等不良紀錄。

銀行往來:申貸人與銀行往來紀錄了解,尤其是與主要往來銀行的互動情況。

個人聲譽:申貸人業界名聲、社會地位之查核。

以個人來說最好不要有遲繳或是違規的記錄,不然其實要跟金融機構借錢,人家會因為你遲繳或違規的記錄,信用分數下降,是不會借給你錢的....

申貸目的(Purpose)

透過了解申貸方的借款目的,以掌握還款來源, 控制風險。

申貸目的審查要點

- 資金使用是否合法?

- 資金使用是否為投機性質?

- 是否用在與本業相關事務上?

- 是否與提高企業營收相關?

- 是否有借新還舊或以短支⾧的情形?

還款來源(Payment)

金融機構很重視申還款來源,㇐般而言,還款 來源又會因為短期借款和⾧期借款而有不同。

短期借款:㇐般短期借款會以營業收入為主要還款來源,即企業正常營運的資產轉換,像是貸款購買原物料,製造出成品後出售,取得款項後即可還款。

⾧期借款:⾧期借款來源多為每年稅後純益及折舊,例如購買機器設備,還款來源會來自機器量產後所增加之利潤。

債權擔保(Protection)

擔保品又分為物保及人保。㇐般而言,金融 機構對於物保的考量是擔保品的價格,如需 拍賣,是否容易轉手,以及市價是否足以清 償債務。至於人保則會考量保證人本身的資 歷以及財務狀況等條件。

內部保障:指金融機構與申貸方之間的直接關係。如申貸方之財務結構,或是否提供土地、 房屋、機器設備等擔保品。

外部保障:指由第三方負起對金融業者承擔申貸方的信用責任,如背書、保證人,或信保 基金。

還款展望(Perspective)

展望申貸企業所經營的事業,考量其是否具未來性、市場性,依經營風險與預期利益的高低,決定是否核貸。

總體環境的景氣好壞對企業經營影響甚鉅,金融機構往往將景氣循環、政策變 更、匯率異動、政治不確定、季節更迭……等因素,視為外在環境變遷及未來發展趨勢對企業可能產生的影響,據此評估企業還款展望。

舉例來說像今年的旅遊業就很慘了,旅遊業大概明年也不會好到哪裡去了,那如果台積電的話就不一樣,台積電像金融機構就相當容易可以核貸。

企業信用建立要趁早

因小微型企業的貸款案,放款人員須負擔大部分 責任,故銀行授信人員對於財務資料不透明的小 微型企業申貸時,傾向採取「多放款多錯,少放 款少錯,不放款不錯」的消極態度!

- 平時就要與金融機構往來互動,建立關係。

- 準時繳納應付款項。

- 儘可能避免使用信用卡循環利息。

- 其他。

企業負責人「信用分數」如何判斷?

- 個人信用分數最低200分、最高800分,分數愈高表示 信用愈佳。

- 分數愈高者,向銀行借錢,被核准的機會愈大,且可 取得較優惠的貸款條件。

- 如該當事人為暫時無法評分者,則揭露「此次暫時無 法評分」。

企業「信用分數」如何判斷?

因考量面向包含企業基本資訊、企業財報資訊, 與企業信用資訊,故聯徵企業信用分數很重要。

- 最低1200分、最高1800分,分數愈高愈佳

- 分數與逾期率關係

提升企業及個人信用分數

- 按時繳款!按時繳款!按時繳款!

- 確保收入穩定

- 主動與銀行往來

- 減少債務,留意負債比

- 信用卡費全額繳清

- 少用無息分期

- 與㇐到兩家銀行維持⾧久關係

- 留意配偶債務信用

如何減少信用分數被扣

- 空白用戶:不要當小白

- 帳款遲繳:不要遇期未繳(非常重要)

- 亂槍打鳥:不要短期內連續查詢聯徵信用

- 卡債過高:不要用信用卡的循環利息

元哥的筆記